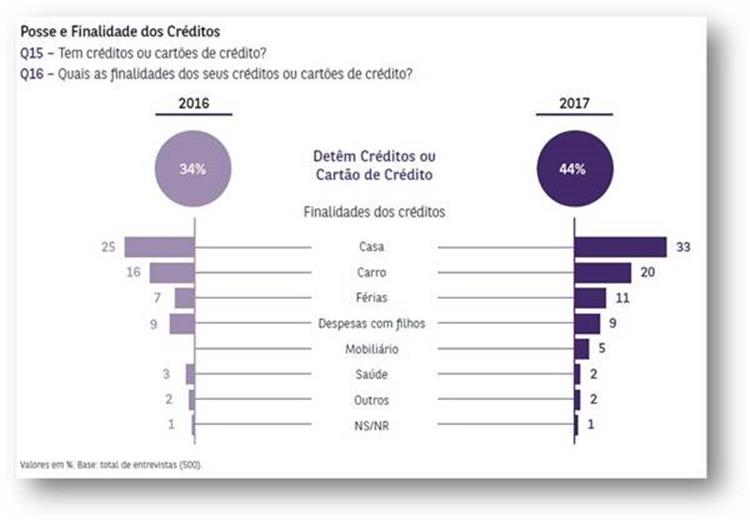

De acordo com o estudo mais recente da Cetelem, no geral, 44% dos consumidores portugueses possuem créditos ou cartões. A verdade é que isto significa que a percentagem de portugueses que recorrem ao crédito ou a cartões cresceu de 10%.

A análise “Literacia Financeira” revela ainda que, para a maioria dos consumidores (26%), os créditos chegam a pesar entre 25% a 50% do total do orçamento familiar. Sendo que, apesar das finalidades serem as mais variadas, os mais habituais são os créditos à habitação (33%) e os créditos automóvel (20%).

Mas nem apenas estas duas finalidades contam para os portugueses na hora de recorrer ao crédito. Entre as finalidades surgem ainda as férias (11%), as despesas com os filhos (9%) e, por exemplo, a saúde (2%).

Apesar de muitos assumirem que os créditos têm um grande peso no orçamento familiar, apenas 4% dos consumidores referem que os créditos têm um peso superior a metade do orçamento da família.

Leonor Santos, diretora de Compliance e Jurídico do Cetelem, defende que “o aumento dos créditos destinados a habitação ou automóvel, bens que a maioria das pessoas só consegue adquirir recorrendo a um empréstimo, significa que os consumidores se encontram novamente numa posição em que podem regressar ao mercado de compra deste tipo de produtos, algo que se associa à melhoria das condições de vida”.

Bancos com menos restrições para a concessão de crédito

O inquérito aos bancos sobre o mercado de crédito da zona euro revela que, para os cinco grupos bancários da amostra portuguesa, “os critérios de concessão de crédito ao setor privado não financeiro permaneceram em termos globais estáveis nos últimos três meses, por comparação com o trimestre anterior”.

No entanto, e de acordo com o documento relativo a janeiro de 2017, “algumas instituições indicaram que as pressões exercidas pela concorrência terão contribuído para uma ligeira redução da restritividade na concessão de crédito”. Uma outra instituição indicou ainda “que a redução na perceção de riscos associados às perspetivas para o mercado de habitação e à situação económica em geral terá contribuído para critérios ligeiramente menos restritivos nos empréstimos a particulares”.

No inquérito, disponibilizado pelo Banco de Portugal (BdP) lê-se ainda que “dois bancos indicaram uma ligeira redução dos spreads aplicados nos empréstimos de risco médio concedidos a empresas e a particulares para habitação”, enquanto “um banco indicou uma evolução semelhante nos empréstimos concedidos a particulares para consumo e outros fins”.