As ameaças concretizaram-se. O Banco Central Europeu (BCE) já anunciou a subida de 25 pontos base na taxa de juros em julho e outra adicional de 50 pontos base, em setembro. E poderá não ficar por aqui. Ainda assim, Christine Lagarde prometeu uma trajetória “gradual” e “sustentada”, que vem pôr fim ao ciclo de juros negativos que temos vindo a assistir nos últimos anos.

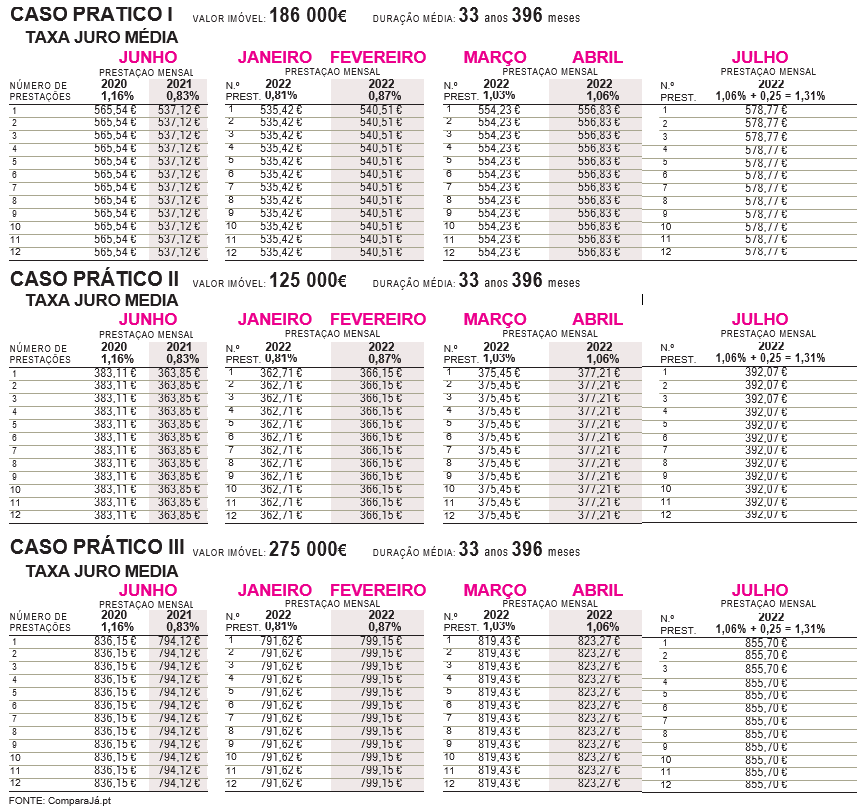

Estes aumentos irão refletir-se automaticamente para quem tem créditos, ganhando maior peso para que recorreu a um empréstimo para a compra de uma casa. Mas qual será o impacto? Numa análise feita pelo ComparaJá.pt para o i, para um empréstimo de 186 mil euros, concedido a 33 anos, os consumidores irão pagar mais de 40 euros por mês, o que se traduz num encargo adicional de quase 500 euros por ano. Feitas as contas, se em junho do ano passado, a prestação rondava os 537,12 euros, passará para os 588,77 euros em julho deste ano (ver tabelas ao lado).

Na mesma análise, para uma habitação de menor valor (125 mil euros), mas para o mesmo período temporal, o aumento ronda os 30 euros mensais, logo um acréscimo de 360 euros anuais. As contas são simples: em junho passado, a prestação mensal fixava-se em 363,85 euros, mas irá passar para 392,07 euros, já no próximo mês de julho.

No entanto, a subida da prestação mensal será mais significativa no caso do valor do empréstimo ser mais alto. De acordo com o mesmo estudo, para uma casa de 275 mil euros, a pagar em 33 anos, o aumento mensal será aproximadamente de 60 euros. Em termos anuais, a diferença será de 732 euros. Isto significa que, se em junho passado o comprador pagava uma prestação mensal de 794,12 euros, rapidamente irá passar para 855,70 euros, daqui a poucos dias.

“As taxas médias de juro têm vindo a aumentar, sendo que os números estão a crescer de forma significativa desde o início do ano. É importante dar a nota de que os juros irão aumentar 0,5% em apenas 5 meses. Além disso as taxas de juro médias voltaram a ultrapassar o 1%, algo que não acontecia desde julho de 2020”, refere o mesmo estudo realizado para o i. Ainda esta quarta-feira, o INE revelou que a taxa de juro implícita no crédito à habitação subiu para 0,826%, valor superior em 2,1 pontos base (p.b.) no mês de maio. Esta é a taxa de juro mais alta desde abril do ano passado.

Apesar destes aumentos, o documento chama a atenção para o facto de a procura pelo crédito habitação não estar a diminuir, lembrando que em março foi atingido o valor máximo de euros disponibilizados pelas instituições bancárias nos últimos cinco anos: 1691 milhões de euros. “Tendo em conta que vivemos um momento bastante atribulado e muito pouco certo no que ao mercado financeiro diz respeito, os cuidados a ter nas nossas finanças têm de ser redobrados e é, por isso, aconselhável que adotemos algumas estratégias relativamente ao crédito habitação”, diz João Melo, do ComparaJá.pt.

E perante este cenário diz que há duas formas para nos prepararmos da melhor forma possível para o futuro do sistema financeiro: “A primeira coisa a fazer é simular o crédito que foi contratado no momento em que o imóvel foi adquirido visto que as condições contratadas na altura podem (e à partida serão) diferentes do que o mercado disponibiliza nos dias de hoje. Numa segunda instância poderá também ser positivo realizar uma transferência de crédito habitação. Apesar de esta ser uma solução algo desconhecida, a verdade é que renegociar um crédito com a atual entidade bancária ou transferi-lo para outra acaba por resultar, na maior parte dos casos, na poupança de centenas de euros”, refere ao nosso jornal.

Procura irá baixar? Henrique Tomé, analista da XTB já tinha admitido ao i que, em Portugal, o problema do mercado imobiliário tem estado relacionado sobretudo com o facto de existir pouca oferta para tanta procura de imóveis. Mas reconhece que, “a curto prazo, o aumento das taxas de juro poderá efetivamente baixar a procura no mercado imobiliário, que poderá traduzir-se numa ligeira correção dos preços”, acrescentando ainda que “as preocupações em torno dum possível abrandamento económico também podem alimentar este cenário de correção dos preços dos imóveis”.

No entanto, lembra que as taxas de juro têm estado em mínimos há vários anos, lembrando que estes aumentos serão graduais e não deverão ter um grande impacto nas famílias. “Quando comparamos com o que está a acontecer nos EUA, o BCE está a ter uma postura muito mais cautelosa, mas de facto existe essa possibilidade. Temos assistido vários setores a abrandar, menos o setor imobiliário que continua sólido”.

Mais pessimista está Nuno Garcia, diretor-geral da GesConsult, para quem a subida de juros traz consigo a subida das despesas mensais associadas à habitação, que incluem a prestação mensal do empréstimo. “Para as famílias, isto é algo que pode ser difícil de ultrapassar, pois, se pagarem as contas da luz, da água e do gás já era, muitas vezes, um desafio, com a subida da prestação mensal do crédito, a situação agrava-se”.

Face a esse cenário, o responsável aconselha os compradores a analisarem bem a situação e perceberem se conseguirão garantir o pagamento das suas despesas, “para que não passemos por aquilo que aconteceu em 2011, altura em que os créditos estavam parados por falhas de pagamento”. Nuno Garcia acredita ainda assim que os riscos serão menores do que aqueles a que assistimos na altura da troika. E explica a razão: “Hoje, vemos mais regras na aprovação de crédito à habitação e as pessoas estão mais informadas sobre todo o processo. Acredito que não vamos passar pela mesma situação. Porém, é preciso ter um cuidado redobrado, sem dúvida. Saímos de uma crise e entramos quase instantaneamente noutra. É necessária uma capacidade de adaptação e ponderação, para não voltarmos a passar pelo mesmo”.