Os tempos são de modernização, mas não é para todos. Se a digitalização agrada e beneficia a maioria, para muitos não é bem assim. Os bancos têm fechado várias agências um pouco por todo o país mas os principais prejudicados são as populações que vivem no interior, obrigadas, muitas vezes, a deslocações de mais de 20 quilómetros para conseguirem encontrar um balcão ou uma simples caixa de multibanco.

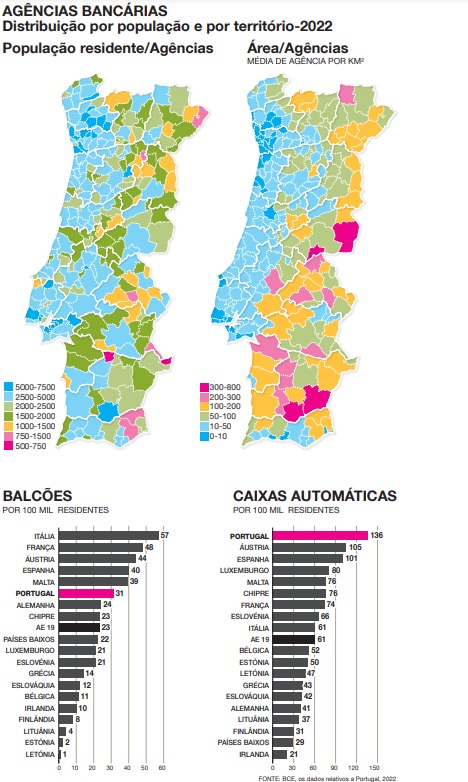

No ano passado, um estudo do Banco de Portugal (BdP) revelou que, entre 2017 e 2022, houve uma redução de agências bancárias de 4.592 para 3.515. E ainda que a redução da rede de balcões tenha sido especialmente concentrada nos distritos de Lisboa, Porto, Braga e Aveiro, foi o interior que mais sofreu.

“Esta é uma tendência que pode, acima de tudo, ter consequências negativas para a população do interior do país e para as pessoas que dependem dos serviços bancários tradicionais”, começa por defender ao i João Guerra, CEO da Nickel Portugal, lembrando que este é um dos principais motivos pelos quais a sua empresa trabalha para contrariar a desertificação bancária, principalmente nas zonas do interior do país, estabelecendo parcerias com pontos de venda espalhados por todo o território nacional.

Questionado sobre o que esperar daqui para a frente, João Guerra adianta que, no interior do país, “onde a população é tendencialmente mais envelhecida e predominam as cidades pequenas, bem como pequenas vilas e aldeias, enfrenta-se o desafio de realizar operações financeiras básicas de forma rápida e conveniente”. Na sua opinião, “a solução reside na busca por um equilíbrio entre a inovação tecnológica, que impulsiona o setor financeiro, a sustentabilidade da operação, e a necessidade de dar resposta aos consumidores, independentemente de onde se encontram e do seu nível de literacia financeira e tecnológica”. E defende: “Não basta ser digital para ser acessível a todos, a presença física também é importante”.

A verdade é que há quem precise de se deslocar mais de 20 quilómetros para conseguir chegar a um balcão e o CEO da Nickel avança que “o bem-estar económico das populações depende, também, do seu nível de acesso às entidades financeiras e a ações tão simples quanto levantar dinheiro. Por esse motivo, a promoção da inclusão financeira deve tornar-se uma tendência prioritária para o setor”.

Com a mudança do paradigma laboral a que temos assistido nos últimos anos, acrescenta, “gerou-se uma tendência, embora não demasiado expressiva, de descentralização espontânea por parte de, até então, trabalhadores em regime presencial habituados a viver em grandes cidades. Esta é uma tendência em sentido contrário ao da banca tradicional, que tem vindo a reduzir o número de balcões nestes meios”.

O i tentou ainda perceber junto de João Guerra se o esforço que muitas juntas de freguesia tiveram para garantir a prestação de serviços financeiros é viável. Guerra considera que esta solução “demonstra, principalmente, que é necessário trabalhar para combater este problema”, defendendo ser “importante estar-se aberto a outros modelos de negócio de serviços financeiros, que pela sua natureza podem colmatar esta tendência e o seu impacto nas populações, especialmente no interior do país, onde os recursos são mais escassos”.

Ainda que a opção de carrinhas itinerantes para colmatar este problema tivesse sido falada, não seria suficiente. “Enquanto a ideia visava preencher uma lacuna importante no acesso aos serviços bancários, este investimento acabou por não ter resultados e demonstrou algumas limitações, nomeadamente ao nível da frequência de passagem nas localidades”. Assim, diz ser essencial que “continuem a existir abordagens inovadoras e sustentáveis, para garantir que todas as comunidades tenham acesso adequado aos serviços financeiros de que necessitam”.

Os dados do Banco de Portugal mostram que, apesar de haver, em média, um balcão por cada 3222 pessoas, as agências localizadas nos distritos de Setúbal e Braga serviam mais de 4500 residentes (mais 40% do que a média nacional).

Os casos extremos, em que cada agência servia mais do que o dobro da média nacional, localizavam-se nos municípios de Ponta do Sol e Câmara de Lobos (Madeira), Gondomar (Porto), Vila Nova da Barquinha (Santarém), Seixal (Setúbal), Almodôvar (Beja), Cadaval (Lisboa) e Barreiro (Setúbal).

Relativamente à distribuição por superfície, havia, em média, em 2022, uma agência por cada 29 quilómetros quadrados, mas as diferenças entre municípios eram muito significativas: existiam 54 municípios onde uma agência cobria, pelo menos, 100 quilómetros quadrados de território e, entre estes, seis onde servia 250 ou mais quilómetros quadrados: Almodôvar e Mértola (Beja), Idanha-a-Nova e Vila Velha de Ródão (Castelo Branco), Nisa (Portalegre) e Alcácer do Sal (Setúbal).

No que diz respeito às caixas automáticas (CA) – os conhecidos multibancos -, a tendência é mais animadora. Mas mais concentradas em Lisboa e Porto. “Em 2022, no conjunto dos municípios de Lisboa e do Porto, estavam localizados tantos CA como no conjunto dos 187 municípios com menos terminais”, refere o relatório do Banco de Portugal.

Nesse ano, em Portugal, existia, em média, uma caixa automática por cada 737 residentes. A população coberta por CA era superior nos distritos de Braga e Setúbal, onde cada terminal servia, em média, mais de 900 habitantes. No que diz respeito à distribuição por município, havia cinco concelhos onde cada máquina servia, em média, mais de 1 500 pessoas: Penalva do Castelo (Viseu), Celorico de Basto (Braga), Baião (Porto), Vinhais (Bragança) e Câmara de Lobos (Madeira).

Já quanto à área média coberta, os distritos de Beja, Bragança, Castelo Branco, Évora, Guarda e Portalegre apresentavam valores muito superiores à média nacional (um por 7 quilómetros quadrados). Havia quatro municípios onde cada CA servia, em média, mais de 100 quilómetros quadrados: Mogadouro e Vinhais (Bragança), Alcoutim (Faro) e Mértola (Beja).

João Guerra lembra os dados do BdP. Portugal “é atualmente líder da zona euro em número de ATM per capita, mas ainda está abaixo da média europeia no que toca à área coberta pela rede de balcões, existindo constrangimentos no acesso a numerário em 30 freguesias – 20 das quais no interior do país. São dados que, acima de tudo, mostram ser fundamental combatermos esta tendência de desertificação”.

Balcões com menos serviços E se os balcões são cada vez menos, também é importante lembrar que já nem todos têm os mesmos serviços de antigamente ou até os mesmos horários. Por exemplo, hoje em dia é muito provável que uma pessoa se desloque a um balcão e, a partir do meio dia, já não consiga depositar dinheiro. Terá que o fazer de forma digital, numa máquina.

Bancos como Montepio, Millennium BCP, BPI, Bankinter ou Santander já usam este método. No ano passado, fonte do Bankinter chegou a explicar ao Nascer do SOL que algumas das suas agências “adaptaram o horário do serviço de tesouraria ao balcão, tornando-o mais adequado à prática de utilização deste serviço pelos clientes nessas agências, novas formas de utilização dos serviços financeiros, nomeadamente através da adoção crescente de meios tecnológicos e, naturalmente, a uma gestão mais eficiente das equipas”.

Também por essa altura o BPI explicava que “há vários anos” que o banco “tem implementado horários diferenciados no posto de caixa em balcões de menor tráfego e com alternativa de serviço de depósito em zona self service”, acrescentando que “este modelo tem registado grande aceitação pelos clientes que reconhecem o acréscimo de disponibilidade para os acompanhar em operações de maior complexidade e sem alternativa self service”.

Sobre este assunto, Nuno Rico, especialista em assuntos financeiros da Deco Proteste, adianta que a digitalização dos serviços bancários “tem vindo a aumentar na última década, tendo-se reforçado desde 2020”, o que se traduziu “numa redução muito significativa de balcões e funcionários”, diz ao i. Mas, se para os clientes mais novos ou com facilidade em utilizar as novas tecnologias, “ir a um balcão parece algo do passado, o mesmo não se passa para os clientes mais idosos ou sem as habilitações necessárias para utilizar a conta através destes meios de movimentação à distância”, defende Nuno Rico, lembrando que “muitos destes clientes vivem em zonas do interior onde os encerramentos têm sido mais significativos”. O responsável alerta que há consumidores “que têm de percorrer mais de 70 kms para se deslocar à agência mais próxima”. E atira: “A banca está a deixar uma parte dos consumidores para trás neste processo de redução do número de balcões. A isto ainda podemos acrescentar que o custo de utilizar os produtos e serviços bancários ao balcão é muito superior, o que penaliza igualmente estes clientes”, diz o responsável, que não tem dúvidas: “Temos cada vez menos banca e mais cara”.