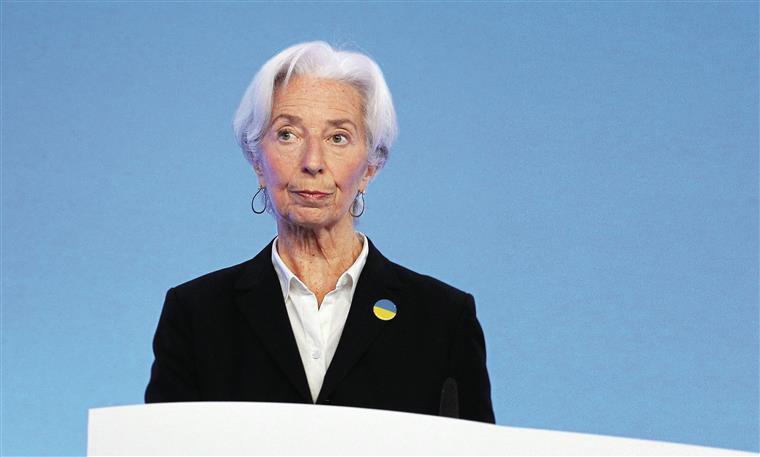

A presidente do Banco Central Europeu (BCE) defendeu uma “normalização da política monetária” na zona euro, com o aumento previsto das taxas de juro em julho, admitindo ainda impactos pela proximidade à Ucrânia, devido à guerra. A garantia foi dada por Christine Lagarde numa audição na comissão de Assuntos Económicos e Monetários do Parlamento Europeu sobre as consequências da guerra na Ucrânia e acenou com o fim de programa de compras de ativos e com o aumento previsto de 25 pontos das taxas de juro diretoras em julho. “Trata-se de uma mudança muito significativa em relação ao que temos visto nos últimos 11 anos e certamente o caminho para a saída de taxas de juro negativas de uma forma ordeira e razoavelmente curta, de acordo tanto com a nossa orientação futura como com a nossa sequenciação”, salientou a responsável.

Ainda assim, referiu que se trata de uma mudança “será gradual e proporcional”, rejeitando “comparações odiosas” com outros bancos centrais, como o da Suíça ou com o Sistema de Reserva Federal dos Estados Unidos (Fed), argumentando que “as circunstâncias são diferentes, a história de política monetária é diferente e a força da moeda é diferente”. E acrescentou: “Penso que temos de olhar para o que temos de fazer em relação ao nosso mandato em relação à nossa zona económica, que é a zona euro”, salientou.

Já quando questionada sobre a diferente atuação entre o BCE e a Fed, Christine Lagarde disse que “a geografia é importante”, sendo esse um dos fatores a ter em conta. “A proximidade da Ucrânia da zona euro é um fator criticamente importante”, justificou a responsável, reconhecendo que “a política monetária adotada pela Fed é diferente da adotada pela zona euro e [que] não há dúvida de que existem efeitos colaterais” das decisões do sistema de bancos centrais dos Estados Unidos.

Juros sobem Em junho, o BCE manteve as taxas de juro, mas anunciou que irá subir a taxa diretora em 25 pontos base na reunião de julho, mês no qual termina a partir de dia 1 a compra de ativos. “A calibração desse aumento da taxa dependerá da atualização das perspetivas de inflação de médio prazo. Se a perspetiva de inflação no médio prazo persistir ou se deteriorar, um incremento maior será apropriado na reunião de setembro”, adiantou o BCE.

Tal como o i já avançou, estes aumentos irão refletir-se automaticamente para quem tem créditos, ganhando maior peso para que recorreu a um empréstimo para a compra de uma casa. Mas qual será o impacto? Numa análise feita pelo ComparaJá.pt para o nosso jormal, para um empréstimo de 186 mil euros, concedido a 33 anos, os consumidores irão pagar mais de 40 euros por mês, o que se traduz num encargo adicional de quase 500 euros por ano. Feitas as contas, se em junho do ano passado, a prestação rondava os 537,12 euros, passará para os 588,77 euros em julho deste ano.

Na mesma análise, para uma habitação de menor valor (125 mil euros), mas para o mesmo período temporal, o aumento ronda os 30 euros mensais, logo um acréscimo de 360 euros anuais. As contas são simples: em junho passado, a prestação mensal fixava-se em 363,85 euros, mas irá passar para 392,07 euros, já no próximo mês de julho.

No entanto, a subida da prestação mensal será mais significativa no caso do valor do empréstimo ser mais alto. De acordo com o mesmo estudo, para uma casa de 275 mil euros, a pagar em 33 anos, o aumento mensal será aproximadamente de 60 euros. Em termos anuais, a diferença será de 732 euros. Isto significa que, se em junho passado o comprador pagava uma prestação mensal de 794,12 euros, rapidamente irá passar para 855,70 euros, daqui a poucos dias.

“As taxas médias de juro têm vindo a aumentar, sendo que os números estão a crescer de forma significativa desde o início do ano. É importante dar a nota de que os juros irão aumentar 0,5% em apenas 5 meses. Além disso as taxas de juro médias voltaram a ultrapassar o 1%, algo que não acontecia desde julho de 2020”, refere o mesmo estudo realizado para o i. Ainda esta quarta-feira, o INE revelou que a taxa de juro implícita no crédito à habitação subiu para 0,826%, valor superior em 2,1 pontos base (p.b.) no mês de maio. Esta é a taxa de juro mais alta desde abril do ano passado.

Apesar destes aumentos, o documento chama a atenção para o facto de a procura pelo crédito habitação não estar a diminuir, lembrando que em março foi atingido o valor máximo de euros disponibilizados pelas instituições bancárias nos últimos cinco anos: 1691 milhões de euros. “Tendo em conta que vivemos um momento bastante atribulado e muito pouco certo no que ao mercado financeiro diz respeito, os cuidados a ter nas nossas finanças têm de ser redobrados e é, por isso, aconselhável que adotemos algumas estratégias relativamente ao crédito habitação”, diz João Melo, do ComparaJá.pt.

E perante este cenário diz que há duas formas para nos prepararmos da melhor forma possível para o futuro do sistema financeiro: “A primeira coisa a fazer é simular o crédito que foi contratado no momento em que o imóvel foi adquirido visto que as condições contratadas na altura podem (e à partida serão) diferentes do que o mercado disponibiliza nos dias de hoje. Numa segunda instância poderá também ser positivo realizar uma transferência de crédito habitação. Apesar de esta ser uma solução algo desconhecida, a verdade é que renegociar um crédito com a atual entidade bancária ou transferi-lo para outra acaba por resultar, na maior parte dos casos, na poupança de centenas de euros”, refere ao nosso jornal.