A ameaça de uma possível recessão na Europa aliada aos recados que têm sido dados à entidade liderada por Christine Lagarde e que apontam para a vulnerabilidade financeira das famílias e das empresas poderá levar o BCE a rever a sua decisão de voltar a subir novamente as taxas de juros. As opiniões dos analistas contactados pelo Nascer do SOL dividem-se em torno da decisão que será revelada já na próxima reunião, agendada para o dia 14.

O analista da XTB Henrique Tomé considera que é bastante provável que o BCE volte a aumentar os juros em 25 pontos na próxima reunião de setembro, apesar da inflação na zona euro permanecer elevada. Mas alerta: «A atividade económica está a começar a abrandar mais do que se esperava e pode vir a ser um dilema para o Banco Central Europeu, pois terá de escolher entre arriscar que a inflação continue elevada ou penalizar fortemente a economia na zona euro».

Opinião contrária tem Paulo Rosa, economista sénior do Banco Carregosa, para quem a probabilidade de um novo aumento de 25 pontos base é de 34%, enquanto a manutenção de taxas inalterada é de 66%, quando no final de agosto a probabilidade de uma subida das taxas de juro em 25 pontos era de 55%, mas lembra que «a gradual deterioração dos dados macroeconómicos na Europa, sobretudo da economia alemã, tem afastado os receios de uma nova alta dos juros pelo BCE». A agravar este cenário está ainda, segundo o responsável, o facto de os dados da inflação na Zona Euro referentes a agosto «mostrarem resiliência dos índices de preços no consumidor, sobretudo impulsionados pela subida dos preços combustíveis no mês passado».

E lembra que as taxas de juro já estão demasiadamente elevadas, arrastando a economia europeia para uma recessão e, ao mesmo tempo, não têm conseguido travar a inflação, que «continua a ser alimentada pela alta dos salários, pela greedinflation (lucros das empresas acima do normal) e pelas políticas orçamentais expansionistas dos Governos europeus, sobretudo do alemão».

Também Ricardo Evangelista, diretor executivo da ActivTrades Europe, reconhece que não existe uma certeza quanto ao aumento dos juros, referindo que a opinião dos analistas divide-se, «quanto a se teremos ou não uma subida, com mais ou menos 50% para cada lado».

É certo que estes alertas de recessão têm vindo a subir de tom. Ainda esta semana, o governador do Banco de Portugal deu um puxão de orelhas a Lagarde ao defender disse que o BCE estaria a ir longe demais e que as metas de inflação estão a ir ao encontro do que é expectável (ver página 11). E, perante estas declarações, Paulo Rosa afirma que é por isso que é possível que o BCE faça uma pausa em setembro. «De facto, a inflação tem vindo a cair, com a última leitura para a zona euro a registar 5,3% – uma descida, ainda que modesta, dos 5,5% de julho», salienta.

Também Henrique Tomé chama a atenção para o facto de que «quando olhamos para trás, chegamos à conclusão que as subidas dos juros têm tendência a ser (quase) sempre exageradas». Ainda assim, lembra que os bancos centrais têm optado por subir os juros com o objetivo de travar a inflação, «caso contrário, se a inflação permanecer elevada durante muito tempo na economia, começa a dar origem a problemas estruturais e o custo para a economia pode ser brutal».

E, apesar de reconhecer que ainda é cedo para falarmos no fim do ciclo de subida dos juros do BCE, afirma já estivemos certamente mais longe. «Enquanto a inflação não der sinais evidentes de abrandamento, não há motivos para parar de subir os juros. No entanto, se as principais economias como Alemanha, França e Itália começarem a ser fortemente penalizadas com os aumentos dos juros, e se verificarmos uma forte contração em vários setores da economia, então sim, haverá motivos para o BCE antecipar o fim do ciclo de subida dos juros».

Penaliza carteiras

Uma eventual subida dos juros irá ter um impacto nas taxas Euribor, que também subirão, o que tornará o crédito mais caro, aumentando por exemplo o valor das prestações mensais das hipotecas. Uma situação que também terá reflexos em quem está a pensar em pedir um empréstimo.

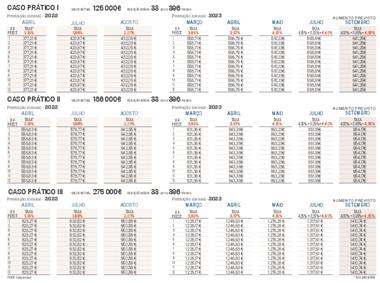

De acordo com as simulações feitas para o Nascer do SOL pela plataforma ComparaJá.pt, perante uma subida de 0,25% para um imóvel avaliado no valor de 125 mil euros a pagar em 33 anos, se a prestação em abril passado fixava-se em 377,21 euros (com uma taxa de juro média de 1,06%), em março deste ano já subiu para 558,71 euros (taxa média de juro de 3,86%), em julho disparou para 598,91 euros (taxa média de juro de 4,40%) e prepara-se para subir agora em setembro para 641,25 euros (taxa de 4,95%). Trata-se de uma subida de 264 euros face a abril de 2022, de 82,54 euros quando comparado com março e mais 42,34 euros face a julho.

Já para um imóvel de 186 mil euros, a pagar no mesmo prazo (33 anos), se em abril do ano passado pagava 556,83 euros, a prestação subiu para 831,36 euros em março deste ano, voltou a subir para 891,18 euros em julho e deverá agora aumentar para 954,17 euros. Esta nova prestação representa uma subida de 397,34 euros quando comparada com abril do ano passado, mas relativamente ao início do ano representa uma subida de 122,31 euros. Já em relação ao mês de julho trata-se de uma subida de quase 63 euros mensais.

O cenário repete-se para uma casa de 257 mil euros também a pagar a 33 anos. A prestação que em abril do ano passado era de 823,27 euros subiu para 1.229,17 euros em abril deste ano. E em julho voltou a aumentar para 1.317,61 euros e prepara-se para agravar para 1.410,74 euros. Alterações que, mais uma vez, pesam o orçamento familiar, já que irá pagar mais de 587 euros face a abril do ano passado, mais 188 euros quando comparado com março deste ano e mais 93 euros quando comparado com há dois meses.

Casos práticos que vão ao encontro da opinião de Ricardo Evangelista. «Com a subida dos juros aumenta também o valor das prestações dos empréstimos a axa variável, como por exemplo as hipotecas. Com a subida do valor destas prestações, aumenta também o risco de incumprimento, sobretudo para os agregados com menores rendimentos», salienta.

Também o analista da XTB lembra que ao contrário do resto da Europa, Portugal está a ser dos países que mais está a sofrer com o aumento dos juros no crédito à habitação, uma vez que, a grande maioria dos créditos como foram contratos com taxas variáveis e, como tal, «as famílias estão a sentir da pior maneira o impacto da subida dos juros. Neste caso, o risco de incumprimento poderá aumentar substancialmente nos próximos meses».

Já Paulo Rosa refere que o rendimento disponível das famílias portuguesa está cada vez menor, o que acaba por penalizar o crescimento económico. «Em Portugal, nos créditos à habitação indexados à euribor, as novas renovações a taxas de juro agora a níveis muito mais elevados aumentam significativamente a prestação mensal, podendo quase duplicar nos contratos indexados à euribor a 12 meses. As prestações muito mais elevadas vão subtrair uma parte significativa de rendimento às famílias».

Poupança pode salvar?

O governador do Banco de Portugal defendeu ainda «o reforço da poupança e a redução do endividamento, bem como os apoios públicos e o papel do setor bancário na prevenção do incumprimento podem mitigar estes riscos».

Uma opinião aplaudida por Henrique Tomé ao referir que as famílias têm de abrandar o consumo, pois entende que só assim é que é possível travar os efeitos da inflação. «Acredito que estas ações aconteçam naturalmente, pois à medida que a conjuntura económica se agrava, os agentes económicos tendem a consumir menos devido às preocupações com o futuro – o que faz com que o consumo diminua e os níveis de poupança aumentem». E face a esse possível cenário não hesita: «Diria que é algo que irá acontecer com alguma ‘naturalidade’, tal como aconteceu em momentos anteriores de maior stresse económico».

Mais reticente está Ricardo Evangelista ao afirmar que «existirá capacidade para mitigar riscos, mas não para os eliminar de todo».

Natália Nunes, responsável pelo Gabinete de Proteção Financeira da Deco chegou a reconhecer ao nosso jornal que as famílias estão no seu limite de pagamento de despesas. Aliado a isso há que contar já com as subidas de preços dos combustíveis, energia, alimentação, transportes, entre outros, e com o aumento da inflação. «Essa é uma preocupação que temos desde o início do ano. Temos vindo a alertar os consumidores para a necessidade de irem acomodando os seus orçamentos familiares para o caso de virem a ser confrontados com a alteração das taxas de juro, uma vez que, poderá ter algum impacto na prestação a pagar ao banco no final do mês».

Uma dor de cabeça ainda maior para quem, de acordo com a responsável, já tem uma taxa de esforço elevada. «Não é só a questão do aumento da taxa de juro é tudo aquilo que todos os dias já sentimos que é o aumento dos preços, algo que se verifica desde o início do ano. A maioria das famílias chega ao fim do mês e acaba por gastar muito mais do que gastava e o seu rendimento não acompanha o aumento desses gastos».

Também a Organização para a Cooperação e Desenvolvimento Económico (OCDE) já veio dizer que considera que a subida dos juros é um maior risco para famílias com créditos à habitação a taxa variável, ao mesmo tempo que também pressiona o setor bancário, que para já tem beneficiado dessa subida nos lucros. A entidade explica que o aumento das taxas de juro «amplifica a vulnerabilidade financeira das famílias, especialmente nos países com um elevado nível de dívida privada e elevadas percentagens de créditos a taxa variável».

Risco de estagflação

Há cada vez mais alertas sobre o abrandamento do crescimento da economia e os dados não têm sido animadores. Um deles é a inflação em Portugal que, invertendo a tendência de descida que tem acontecido nos últimos nove meses, cresceu de 3,1% em julho para os 3,7% no mês de agosto. Segundo o Instituto Nacional de Estatística (INE), este agravamento é justificado com o aumento do preço dos combustíveis.

Essa tendência de subida não acontece só em Portugal. Os dados mais recentes da OCDE mostram que a inflação nos 38 países que a compõem subiu para os 5,9% em julho deste ano, depois de ter registado 5,7% no mês anterior. Este é o primeiro crescimento desde outubro de 2022.

E ainda esta semana, o Eurostat revelou que o crescimento da economia da zona euro abrandou para 0,5% no segundo trimestre e a da União Europeia (UE) para 0,4%, face aos 1,1% em ambas no período homólogo.

Paulo Rosa alerta que a economia alemã «pode ter contração de 0,4% este ano, confirmada pelo instituto alemão Ifo a previsão de contração da maior economia da Europa, que já tinha sido adiantada na estimativa de junho». E adianta que, na Alemanha «a produção industrial, as encomendas à indústria e a confiança empresarial não param de cair, penalizadas não só pelas políticas monetárias energicamente restritivas do BCE, mas também pela gradual fraqueza da economia chinesa».

Já Henrique Tomé refere que os índices que medem a atividade económica «como os PMIs, mostram que todos os setores têm estado a abrandar, mas longe de estarem em sinais que indiquem risco iminente de recessão». E dá também o exemplo da Alemanha, onde a atividade económica na indústria «está em níveis extremamente baixos o que levanta algumas preocupações. Por outro lado, nem todos os setores estão em níveis tão críticos como a indústria», diz, destacando que, ainda assim «se o setor industrial na Alemanha continuar a piorar, poderá levar o BCE a ponderar melhor as atuais políticas monetárias».

Sobre este assunto, Ricardo Evangelista diz que o crescimento económico na zona euro, medido pelo PIB está a um nível baixo, nos 0,6%, «com os níveis de confiança dos agentes económicos a registarem também quedas». É, mais uma vez, dado o exemplo da Alemanha. «Um facto que sobressai é o de a Alemanha ser neste momento uma das economias que tem apresentado dados mais preocupantes, com a produção industrial a cair 1,7% em junho face ao período homólogo do ano passado, a inflação nos 6,1%, acima da média Europeia, e o PIB a contrair», explica o analista.

O Nascer do SOL tentou ainda perceber se, face a estes dados, se corre o risco de estagflação. O economista do Banco Carregosa recorda que a inflação na Alemanha foi de 6,1% em agosto, «diante de uma contração económica em 2023, o cenário de uma eventual estagflação esta novamente em cima da mesa».

Já o analista da XTB afirma que, para já, considera «muito cedo estarmos a pensar nesse cenário, mas não devemos descartar por completo». Neste momento, acrescenta, «os indicadores económicos, que medem a atividade económica sinalizam de facto algum abrandamento, mas por outro lado os indicadores que medem por exemplo o consumo, ainda não estão a dar sinais claros de abrandamento – o que afasta por completo este cenário, pelo menos a curto prazo».

E Ricardo Evangelista é da opinião que «não se pode afastar completamente um cenário de estagflação na zona euro, uma vez que os níveis de crescimento continuam baixos e a inflação tem se revelado persistente apesar do aperto da política monetária».

É também preciso ter em conta que, do lado norte-americano, as notícias não são animadoras. O investidor Michael Burry que foi um dos primeiros a anunciar a bolha do mercado imobiliário norte-americano em 2008 aponta agora para um ‘crash’ de Wall Street até ao final do ano, que pode originar um novo desastre financeiro. É possível ou é uma ideia demasiado pessimista? Henrique Tomé é perentório: «Diria que é uma ideia demasiado pessimista». E explica: «Há, de facto, um abrandamento da atividade económica, mas os motivos que levaram à crise de 2008 são (muito) diferentes dos atuais», detalhando que a atividade económica está a abrandar «devido à intervenção dos bancos centrais com o objetivo de travar a inflação criada durante o período da pandemia, criada na altura, por todos os estímulos e apoios à economia e aos agentes económicos».

Em 2008, recorda o analista da XTB, «a crise foi criada essencialmente pelos bancos e seguradoras em Wall Street, em conjunto com toda a especulação que existia à volta do mercado imobiliário». A verdade é que, ainda assim, «existem sempre riscos, mas antecipar um cenário tão desastroso até ao final do ano parece pouco provável. Quando olhamos para os indicadores económicos sobre a economia americana vemos que a inflação está a diminuir, a atividade económica também, mas o mercado de trabalho continua resiliente e os juros poderão parar de subir em breve».

Tendo em consideração a informação dos dados «(e até mesmo dos leading indicators) o cenário mais provável a curto prazo parece ser na verdade o cenário de soft landing – isto claro, tendo em conta a informação atual», finaliza.